こんな関心事にお答えします。

本記事の内容

・支出の抑制

・生命保険として活用

・見えない資産の拡大

私は普通のサラリーマンですが、2014年の26歳の時に1Rマンション投資を始めました。

これまで東京23区を中心に5戸の1Rマンションを購入し、そのうち1戸を売却して460万円の利益を出しています。また、定期的な繰上返済により1戸目の残債は690万円です。

一方で、3年目に退去内装請求が50万円であったり、入居者が2ヶ月もつかないという失敗経験もしました。

そんな私のこれまでの1Rマンション投資の経験・知識を本ブログにまとめていきます。

それでは、早速#4を始めていきましょう。

導入の#1はこちらからアクセスできます。

>> 【26歳から8年目】ワンルームマンション投資ブログ #1

支出の抑制

通常は収入から税金や社会保険料が引かれた残りを手取りとし、その中で生活費や生命保険、保育園料、医療費などを支払うことになります。

しかしながら、ワンルームマンション投資を始めることにより考え方を変えられます。

物件の減価償却費、金利の利息、諸経費を経費として計上することで、税金や保育園料を減額することが可能です。

また、ローン契約が生命保険にもなることから月々の生命保険への支払いも減額もしくは解約することが出来ます。

ケーススタディ

<条件>

年収:750万円 横浜在住

家族:3人家族(専業主婦、2歳)

生命保険:4千円/月

物件:2500万円(収支:-50万円)

年間24万円の支出抑制ができます。

節税額:▲12.3万円

保険料:▲4.8万円

保育園料:▲6.7万円

細かな計算は以下に示しますが、これだけの効果を期待することが可能です。

<ワンルームマンション投資なし>

■税金合計

32.85+38.17=71.02万円

・所得税の計算

(年収-給与所得控除-基礎控除-配偶者控除-社会保険料控除-生命保険料控除)x税率-税額控除

= (750-185-38-38-107-4)x20%-42.75=32.85万円

・住民税の計算

(年収-給与所得控除-基礎控除-配偶者控除-社会保険料控除-生命保険料控除)x所得割率+均等割額-調整控除額

= (750-185-38-38-107-4)x10%+0.62-0.25=38.17万円

■保育園料

所得割額:(750-185-38-38-107-4)x10%=37.8万円

負担区分 D25

負担額 88.32万円/月

<ワンルームマンション投資あり>

■税金合計

24.65+34.07=58.72万円

・所得税の計算

(年収+収支-給与所得控除- 基礎控除-配偶者控除-社会保険料控除)x税率-税額控除

= (750-50-180-38-38-107)x20%-42.75=24.65万円

・住民税の計算

(年収+収支-給与所得控除- 基礎控除-配偶者控除-社会保険料控除)x所得割率+均等割額-調整控除額

= (750-50-185-38-38-107)x10%+0.62-0.25=34.07万円

■保育園料

所得割額:(750-50-185-38-38-107-4)x10%=33.7万円

負担区分 D23

負担額 81.6万円/年

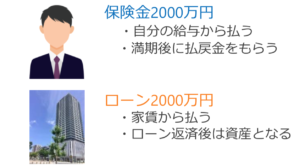

生命保険として活用

投資用ローンを団体信用生命保険(団信)で契約することで、死亡した場合は借入金の返済が不要になります。

残された家族は、毎月家賃収入を得るかマンション売却による利益を得るか決めることが可能です。

そのため、団信は一般的な生命保険と同じ役割を果たすため、自らの給与から支払う生命保険は退会し、家賃から支払う団信のみで生命保険を構えることが可能になります。

また、最近では「がん保険付帯」の団信も登場しています。金利が0.1%上がりますが、リスク分散としての選択肢としてはありかと思います。

ケーススタディ

<比較条件>

期間:20年

掛捨保険:4千円/月(2500万円保障)

1Rマンション購入価格:2500万円

月々収支:±0円

掛捨保険と1Rマンション投資の生命保険としての出費を比較をします。

掛捨保険は20年間で96万円の出費となりますが、マンション投資の出費は0円です。

築年数増加に伴う家賃下落や管理費・修繕積立金増加は考慮してないですが、仮に考慮しても20万円もいかないと考えて良いでしょう。

見えない資産の拡大

1Rマンション投資の月々収支は±0円前後となるのがほとんどですが、実は目に見えない資産が増加しています。

ローンは元本充当額と利息から構成されています。

その元本充当額分が目に見えない資産であり、毎月少しずつ増えていて資産が形成されています。

元本充当総額が物件購入価格に到達すると残債はゼロとなり、所有物件が目に見えない資産から目に見える資産となります。

ケーススタディ

<条件>

購入価格:2500万円

ローン:7.8万円/月

ローン期間:35年

ローン7.8万円のうち、はじめは4.5万円が元本充当額として支払われます。

元本充当額はローン残高から計算されるため、返済が進めば利息が減って元本充当額が増えて、目に見えない資産の拡大は加速していきます。

最終返済では7.8万円の全額が元本充当額となり、35年後に2500万円の物件が自己資金なしで手に入ることとなります。

経年劣化によって物件価値は下落する可能性もありますが、物件価値が上昇することもあるので必ずしも減価償却分の価値が減るわけではないということは認識しておきましょう。

#4まとめ:特異なメリット

1Rマンション投資は株式投資とは異なる3つのメリットを有しています。

しっかり知識を蓄積して、納得した状態でワンルームマンション投資のメリットを享受していきましょう。

<#4 まとめ>

■支出の抑制

・税金、保険料の抑制

・保育園料の抑制

■生命保険として活用

・死亡後はローン返済不要

・がん発覚後はローン返済不要

■見えない資産の拡大

・家賃によって元本充当額拡大

・保有戸数が多いと効果増大

続いて、ワンルームマンション投資の方針の決め方について説明します。

導入#1のワンルームマンション投資前に必ず把握しておくべきポイントについて以下で紹介しています。

>> 【26歳から8年目】ワンルームマンション投資ブログ #1

.001-320x180.jpeg)